【2026年】後払い決済サービスのおすすめ10製品(全11製品)を徹底比較!満足度や機能での絞り込みも

-

NP後払いとは、ECサイトなどの通信販売において後払い決済ができるサービスのこと。購入者が商品を購入した後、売り上げ代金は提供元である株式会社ネットプロテクションズから立替払いされます。購入者は商品到着後に請求書を使って代金を支払いますが、支払い状況に関わらず購入代金は加盟販売店へ支払われるため、未払いのリスクを回避できます。購入者への請求書送付や未払い時の督促など、請求に関する業務負担も委託できるため、販売店のキャッシュフローを大幅に改善できるでしょう。購入者にとっても安心・利便性が高い決済方法であることから、販売促進策として導入されています。

-

4.1

機能満足度

平均:4.2

-

3.9

使いやすさ

平均:4.1

-

4.3

導入のしやすさ

平均:4.5

-

3.8

サポート品質

平均:4.1

詳細を閉じる -

-

比較

PaidyはECサイト運営企業様に向けて、あと払い決済サービス(ペイディ)を提供しております。 導入加盟店数は約70万店舗のECサイトで導入され、AmazonやAppleサイトでも採用されている決済サービスです。 ECでのお買い物に際して徹底的に「面倒くさい」を排除した使いやすい決済サービスとなっており、導入したお客様は 1.優れたUI/UXによる決済時のカゴ落ちの改善 2.非クレジットカード層の獲得による新規顧客の購入率の向上 3.国内初無金利分割払いによる購入単価の引き上げ などが期待出来るサービスです。

詳細を開く -

比較

GMO後払いとは、GMOペイメントサービス株式会社が提供している請求代行サービス、後払い決済サービス製品。ITreviewでのユーザー満足度評価は4.0となっており、レビューの投稿数は3件となっています。

詳細を開く -

比較

後払い.comは、コンビニ後払い決済(コンビニ払い・郵便振替・銀行振替)サービスです。 後払い決済の未回収を100%保証し初期費用0円で、与信審査・請求書発行・入金確認・督促・購入者様対応などの 請求業務のすべてを代行。導入実績は30,000店舗以上。 【後払い.com のつよみ】 ①土日祝日も安心のサポート体制/カスタマーセンター稼働 ②50以上の通販システムと連携 ③アップデートを続ける審査システムで与信通過率95%以上 ※同一電話番号・金額は集約、未払の顧客は除外の場合 ④ご利用額の上限設定なし ⑤キャンセル時の手数料負担0円 ⑥与信審査~カスタマーセンターまで社内の一気通貫体制 ⑦豊富なオプションサービス 多様なニーズに合わせて機能も運用も自在に最適化が可能なので、 1社1社の通販ビジネスにベストフィットの後払い決済です。

詳細を開く -

比較

-

比較

【請求書カード払いで、支払いを最大60日延長】 「1click後払い」は銀行振込の請求書をカードで決済できるサービスです。従来のBtoB商取引では難しかった「買い手が自由に決済手段を選択・変更」することを可能にします。お手持ちのカードを利用し、支払いを最大60日間延長することで、資金繰り改善や法人間決済のDXに貢献します。 【1click後払いが選ばれる理由】 お手持ちのカードで資金繰りを改善、お得な手数料で選ばれています! ◉資金繰りを改善 クレジットカードの与信枠を利用し、最大60日間延長できます。振込日の最大3営業日より前であれば、買い手企業が売り手企業に対して通常のスケジュールで支払いが完了し、急な資金繰りニーズにも迅速に対応可能です。 ◉自社名義で入金 振込名義が変わらないので、売り手に知られることなく利用できます。 ◉審査・煩雑な手続きが不要 クレジットカードさえあれば、書類・審査等、面倒な手続きは一切不要。すぐに決済できて、ポイントも貯まります。 ※利用するカードの支払い時期により、延長期間は異なります。デビッドカードご利用時は決済完了の時点で口座より代金が即時に引き落とされ、プリペイドカードご利用時には事前にチャージした金額、あるいはあらかじめ決められている金額から差し引かれます。

詳細を開く -

比較

ミライバライとは、AGペイメントサービス株式会社が提供している後払い決済サービス製品。レビュー件数は0件のため、現在レビューを募集中です。

詳細を開く -

比較

詳細を開く -

比較

【導入実績40,000件突破】【20年来の実績】【100を超える導入業種】 アルファポータブルとは、手のひらサイズの端末一台で、クレジット、電子マネー、QRコードなど全70種のキャッシュレス決済に加え、レシートや領収書(インボイスナンバー記載)の印字も可能なマルチ決済端末です。 🔳かかる費用が0円~ 導入応援キャンペーン実施中により、初期&月額費用0円~ にてご案内いたします。 🔳業界最安水準の決済手数料 1.90%~,2.48%~,3.24%~ にてご案内いたします。 🔳最短5分で手続き完了 簡単なお申し込みフォームのみご記入いただければ、以降の煩雑な審査・手続きは弊社が承ります。 🔳ご要望に合わせた入金サイクル 事業形態に合わせて月1~4回にてご案内いたします。 🔳24時間365日サポート、お困りごとやトラブルの際も安心 緊急時にもご対応が可能な専門スタッフがサポートいたします。

詳細を開く -

比較

atoneとは、株式会社ネットプロテクションズが提供しているオンライン決済サービス、後払い決済サービス製品。レビュー件数は0件のため、現在レビューを募集中です。

詳細を開く

- 1

- 2

後払い決済サービスの基礎知識

- 後払い決済サービスの人気おすすめ製品比較表

- 後払い決済サービスのよくある質問

- ユーザーからの評判が良い後払い決済サービスはどれですか?

- 日本国内で人気の高い後払い決済サービスはどれですか?

- 手数料の安さと導入の簡便さの両立を重視した場合、最適な後払い決済サービスはどれですか?

- 中小企業向けに最も評価されている後払い決済サービスはどれですか?

- スタートアップに最適な後払い決済サービスを教えてください。

- 後払い決済サービスの定義

- 後払い決済サービスの導入メリット

- 購買率やCVRの向上

- 業務効率化と請求作業の省力化

- 与信・未回収リスクの軽減

- 後払い決済サービスの導入デメリット

- 手数料負担が大きくなる可能性

- 与信落ちによる離脱リスク

- サービス提供会社への依存性の高まり

- 後払い決済サービスの導入で注意すべきポイント

- 回収不能時の責任範囲を確認する

- 複数決済手段とのバランスを保つ

- 後払い決済サービスの機能

- 後払い決済サービスの選び方

- ①:自社の解決したい課題を整理する

- ②:必要な機能や選定基準を定義する

- ③:定義した機能から製品を絞り込む

- ④:レビューや事例を参考に製品を選ぶ

- ⑤:無料トライアルで使用感を確認する

- 後払い決済サービスの比較ポイント

- ①:利用可能な購入上限額で比較する

- ②:与信審査のスピードや柔軟性で比較する

- ③:手数料や導入コストで比較する

- ④:請求・回収フローの自動化機能で比較する

- ⑤:導入可能なECカートやシステム連携で比較する

- 後払い決済サービスの価格・料金相場

- 後払い決済サービスの最新トレンド

- AIを活用した与信技術の高度化

- サブスクサービスとの統合

- 海外対応・越境EC向けの最適化

- ESG/サステナビリティ対応の推進

後払い決済サービスの人気おすすめ製品比較表

| 製品名 | ||||

|---|---|---|---|---|

|

|

|

|

|

| 満足度 | ||||

| レビュー数 |

19件

|

18件

|

2件

|

1件

|

| 従業員規模 |

すべての規模のレビューあり

|

すべての規模のレビューあり

|

大企業・中堅企業のレビューが多い

|

-

|

| 製品の特徴 |

情報が登録されていません

|

PaidyはECサイト運営企業様に向けて、あと払い決済サービス(ペイディ)を提供しております。 導入加盟店数は約70万店舗のECサイトで導入され、AmazonやAppleサイトでも...

|

情報が登録されていません

|

後払い.comは、コンビニ後払い決済(コンビニ払い・郵便振替・銀行振替)サービスです。 後払い決済の未回収を100%保証し初期費用0円で、与信審査・請求書発行・入金確認・督促・購入...

|

| 価格 |

要お見積もり

|

要お見積もり

|

要お見積もり

|

要お見積もり

|

| 機能 |

情報が登録されていません

|

|

情報が登録されていません

|

|

| お試し |

-

|

-

|

-

|

-

|

※2026年1月13日時点におけるGrid評価が高い順で表示しています。同評価の場合は、満足度の高い順、レビュー数の多い順で表示しております。

各製品の機能の有無や操作性、サポート品質や料金プランなど、さらに詳しい比較表は「製品比較ページ」から確認することができます。

後払い決済サービスのよくある質問

後払い決済サービスとは、購入者が商品やサービスを受け取った後に支払いを行うことができる決済サービスを指します。このサービスは、特にオンラインショッピングでの利用が一般的で、消費者が即座に商品を手に入れられる一方で、支払いは後日行うことができるため、購入のハードルを下げる効果があります。

BNPLの仕組みでは、購入者は購入時にクレジットカード情報を提供せず、特定の期間内に支払いを行うことが求められます。このサービスは、消費者に対して柔軟な支払いオプションを提供し、予算管理を容易にする一方で、販売者にとっては新たな顧客獲得の手段となることがあります。また、BNPLサービスは通常、分割払いのオプションも提供しており、大きな金額の購入時にも利用されやすくなっています。

このように、後払い決済サービスは消費者の購入体験を向上させると同時に、企業にとっては売上増加や顧客満足度向上につながる可能性があります。

後払い決済サービスの定義

購入時に即時支払いを行わず、後日支払いが可能な決済サービスで、以下を提供する。

- 一定期間後に一括または分割で支払いを行う機能

- 購入者向けの信用審査

- 金利や手数料の有無を設定・管理できる機能

- オンラインや実店舗に向けた支払い方法の提供

後払い決済サービスの導入メリット

後払い決済サービスの導入によって得られるメリットには、以下のようなものがあります。

購買率やCVRの向上

後払い決済サービスのメリットの1つ目としては「購買率やCVRの向上」というものが挙げられます。「支払いは後でいい」ことで心理的ハードルを下げ、購買促進につながる点が大きな特徴です。

例えば、初回利用の顧客が「届いてから支払える」ことで安心感を得られ、クレジットカードを登録せずに決済できる利便性から購入率が上がるケースが多く、ECサイトではCVR改善の施策としても有効です。

業務効率化と請求作業の省力化

後払い決済サービスのメリットの2つ目としては「業務効率化と請求作業の省力化」というものが挙げられます。請求書発行や送付、入金確認といった面倒な業務を一元管理できる点が魅力です。

例えば、BtoB向けの後払い決済では、定期的な請求業務やリマインド送信、回収対応までも自動化できるため、経理部門の作業負担を軽減し、ヒューマンエラーのリスクも低減できます。

与信・未回収リスクの軽減

後払い決済サービスのメリットの3つ目としては「与信・未回収リスクの軽減」というものが挙げられます。サービス提供会社が与信審査や代金回収を担ってくれることで、販売側のリスクを最小化可能です。

特に法人間の掛売り取引では、未払い・遅延などの信用リスクが常に付きまといますが、決済代行会社がリスクを吸収してくれることで、売掛金管理に関わる不安が軽減され、安心して取引拡大が図れます。

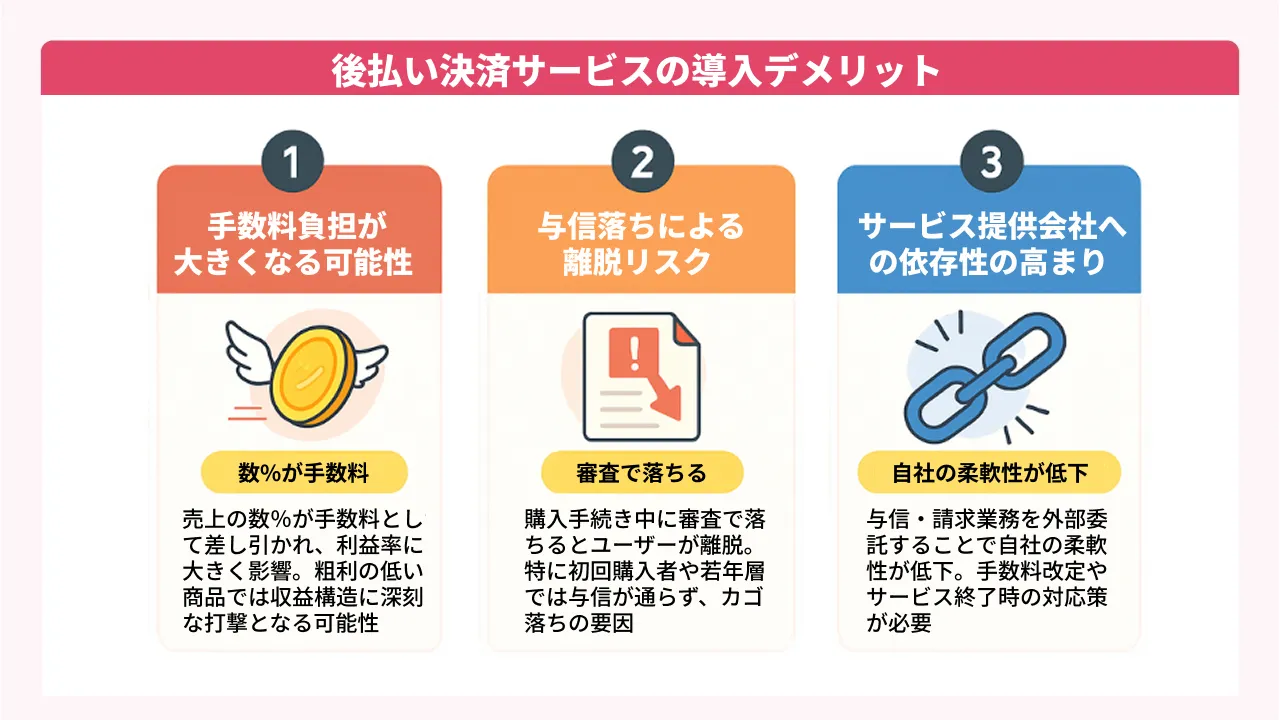

後払い決済サービスの導入デメリット

後払い決済サービスの導入に際しては、いくつかのデメリットにも注意する必要があります。

手数料負担が大きくなる可能性

後払い決済サービスのデメリットの1つ目としては「手数料負担が大きくなる可能性」というものが挙げられます。売上の数%が差し引かれるため、利益率に影響を与えるリスクがあります。

例えば、粗利が低い商品の場合、5%前後の決済手数料が乗ると収益構造に大きな打撃を受けかねません。そのため、導入前には商品単価や粗利率を考慮して採算性の検討が必要です。

与信落ちによる離脱リスク

後払い決済サービスのデメリットの2つ目としては「与信落ちによる離脱リスク」というものが挙げられます。購入手続きの途中で審査に落ちると、ユーザーがそのまま離脱してしまう可能性があるという課題があります。

特に初回購入者や信用情報が不十分な若年層では与信が通らないケースもあり、その結果、カゴ落ちの要因となることもあります。多様な決済手段を用意し、リカバリ導線を整えることが求められます。

サービス提供会社への依存性の高まり

後払い決済サービスのデメリットの3つ目としては「サービス提供会社への依存性の高まり」というものが挙げられます。与信・請求業務を外部に委ねることで、自社での柔軟な対応が難しくなることもあるためです。

例えば、導入後に手数料が改定されたり、サービスが終了・統合された場合などに柔軟に対応できるよう、契約条件や代替手段の確保をあらかじめ検討しておく必要があります。

後払い決済サービスの導入で注意すべきポイント

後払い決済サービスを導入する際には、以下の3つの注意点を事前に理解しておくことが重要です。

- ユーザー属性との相性を考慮する

- 回収不能時の責任範囲を確認する

- 複数決済手段とのバランスを保つ ### ユーザー属性との相性を考慮する 後払い決済サービスの導入で注意すべきポイントの1つ目としては「ユーザー属性との相性を考慮する」というものが挙げられます。後払いが有効に機能するかは、ターゲットユーザーによって大きく異なります。

たとえば、若年層や初回購入者には「商品到着後の支払い」が大きな安心材料となりますが、逆に高齢層や法人利用者にはクレジット決済や銀行振込の方が信頼性が高く選ばれるケースもあります。導入前には、自社の顧客層の決済傾向を分析しておきましょう。

回収不能時の責任範囲を確認する

後払い決済サービスの導入で注意すべきポイントの2つ目としては「回収不能時の責任範囲を確認する」というものが挙げられます。売掛金が回収できなかった場合のリスクを誰が負担するかを明確にすることが不可欠です。

例えば、一部のサービスでは「ノンリコース型」で、未回収時の損失を全てサービス提供側が引き受けるものもありますが、「リコース型」では一定の条件で事業者側に返金責任が生じることがあります。契約書を細部まで精査することが重要です。

複数決済手段とのバランスを保つ

後払い決済サービスの導入で注意すべきポイントの3つ目としては「複数決済手段とのバランスを保つ」というものが挙げられます。後払いだけに依存すると、想定外のトラブル時に対応が難しくなる場合があります。

たとえば、審査落ちや一時的なシステム障害などが発生した際、ユーザーが他の決済方法を選べないと離脱につながる恐れがあります。クレジットカード決済、コンビニ決済、電子マネーなど、多様な選択肢を提供しておくことが望ましいです。

後払い決済サービスの機能

| 機能 |

解説 |

|---|---|

| 支払い猶予機能 | 購入後、一定期間の猶予をもって支払いを行うことができ、消費者に柔軟な支払いプランを提供する。 |

| 分割払い機能 | 購入金額を複数回に分けて支払うことができ、消費者が高額な商品を手軽に購入できるようにする。 |

| 簡易審査機能 | 購入者の信用審査が従来のローンに比べて簡易化されており、スムーズに決済が行える。 |

| 金利・手数料管理機能 | サービス提供者が金利や手数料を設定・管理でき、消費者の支払い額に影響を与える仕組みを調整可能。 |

| 支払いリマインダー機能 | 消費者に支払い期限が近づくとリマインダーを送る機能で、未払いリスクを軽減し、支払いを促進する。 |

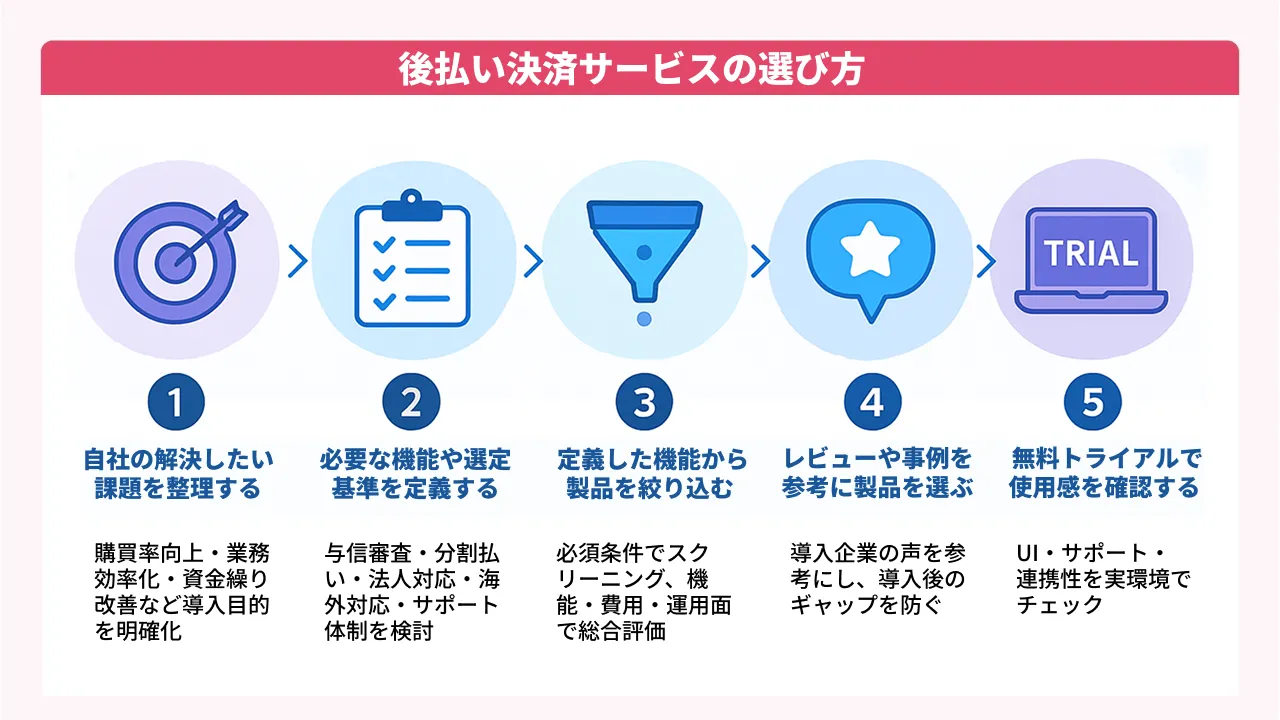

後払い決済サービスの選び方

後払い決済サービスを適切に選ぶためには、以下の5つのステップを順に踏むことが重要です。

①:自社の解決したい課題を整理する

後払い決済サービスの選び方の1つ目のステップとしては「自社の解決したい課題を整理する」というものが挙げられます。購買率の向上か、業務効率化か、または資金繰りの改善かなど、導入目的によって必要な機能は大きく異なります。

たとえば、BtoC向けに新規顧客の購入ハードルを下げたい場合は、ユーザー体験や審査スピードが重要です。一方、BtoB企業が請求・回収業務の負担を軽減したい場合は、請求書発行や督促自動化の有無が判断材料になります。

②:必要な機能や選定基準を定義する

後払い決済サービスの選び方の2つ目のステップとしては「必要な機能や選定基準を定義する」というものが挙げられます。機能・コスト・運用負荷などを含めて多面的に判断基準を設定することが不可欠です。

たとえば、与信審査の自動化、分割払いや法人対応の有無、海外対応の必要性、サポート体制など、自社にとって重要な条件を洗い出しておきましょう。

③:定義した機能から製品を絞り込む

後払い決済サービスの選び方の3つ目のステップとしては「定義した機能から製品を絞り込む」というものが挙げられます。要件を満たすサービスの中から、優先順位をつけて候補を精査することが鍵です。

たとえば、5社ほど候補があった場合には、上限金額や対応ECカートなど必須条件でスクリーニングを行い、機能面・費用面・運用面で総合的に評価していきます。

④:レビューや事例を参考に製品を選ぶ

後払い決済サービスの選び方の4つ目のステップとしては「レビューや事例を参考に製品を選ぶ」というものが挙げられます。導入企業の声を参考にすることで、導入後のギャップを防ぐことが可能です。

たとえば、ECモールやSaaSの比較サイトでのレビューや、サービス提供会社の導入事例資料は貴重な情報源です。特に、運用時のトラブルやサポート品質の実情を知ることが重要です。

⑤:無料トライアルで使用感を確認する

後払い決済サービスの選び方の5つ目のステップとしては「無料トライアルで使用感を確認する」というものが挙げられます。導入前に実際の画面や操作性を確認することが、失敗のない選定には不可欠です。

たとえば、管理画面のUIが直感的か、サポート窓口が迅速かどうか、他システムとの連携がスムーズにいくかなど、実環境でのチェックは非常に有効です。

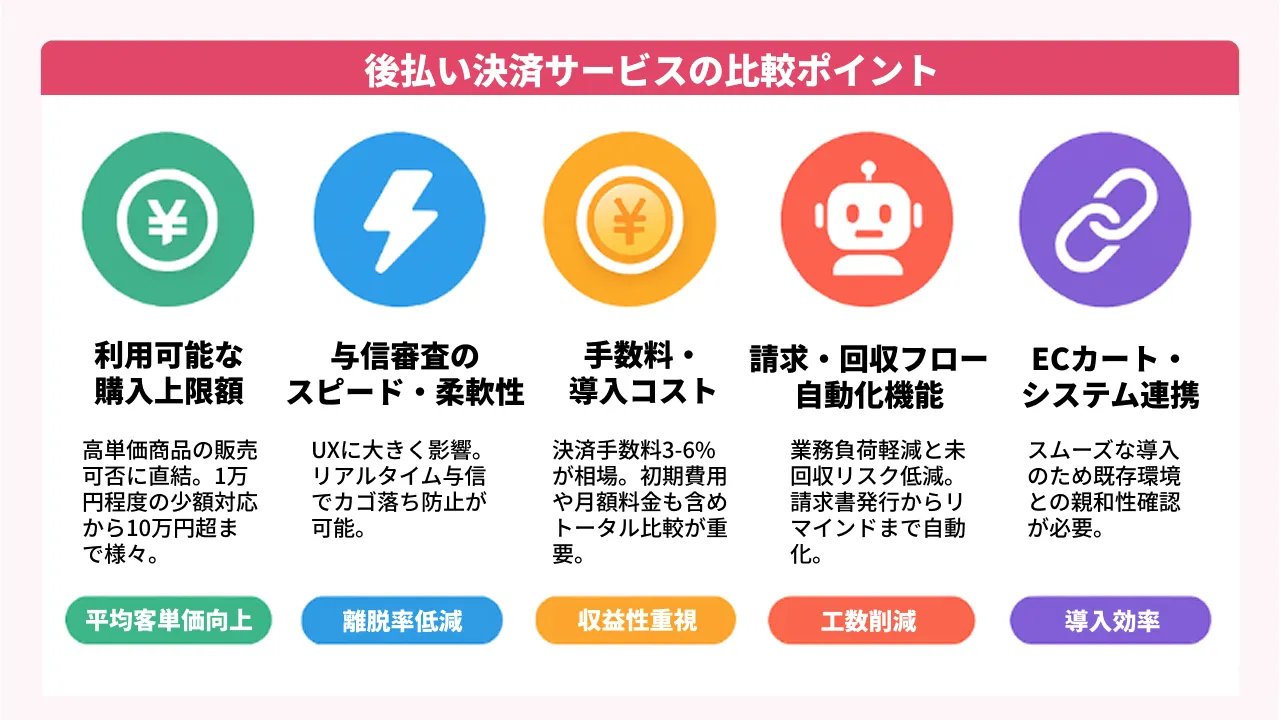

後払い決済サービスの比較ポイント

後払い決済サービスを選定する際に注目すべき比較ポイントとしては、以下の5点が挙げられます。

①:利用可能な購入上限額で比較する

後払い決済サービスの比較ポイントの1つ目としては「利用可能な購入上限額で比較する」というものが挙げられます。サービスごとに設定されている限度額が異なり、高単価商品の販売可否に直結する重要な指標です。

例えば、1万円程度までの少額取引しか対応していないサービスでは、高価格帯の家電や家具などの販売に不向きです。一方で、上限が10万円を超えるサービスであれば、幅広い商品カテゴリに対応できるため、平均客単価の向上も期待できます。

②:与信審査のスピードや柔軟性で比較する

後払い決済サービスの比較ポイントの2つ目としては「与信審査のスピードや柔軟性で比較する」というものが挙げられます。ユーザーが離脱せずにスムーズに購入完了できるかどうかに直結するため、UXに大きな影響を与える要素です。

例えば、リアルタイム与信に対応しているサービスであれば、購入時点で即座に審査結果を返せるため、カゴ落ち防止につながります。一方、審査に時間がかかるサービスでは、購入意欲を損なうリスクが高まります。

③:手数料や導入コストで比較する

後払い決済サービスの比較ポイントの3つ目としては「手数料や導入コストで比較する」というものが挙げられます。特に中小企業や新規EC事業者にとっては、収益性を左右する重要なファクターです。

一般的には、決済手数料は3〜6%程度が相場ですが、取引量や契約形態によって変動します。加えて、初期導入費用や月額利用料、システム連携費用などが発生するケースもあるため、トータルコストでの比較が重要です。

④:請求・回収フローの自動化機能で比較する

後払い決済サービスの比較ポイントの4つ目としては「請求・回収フローの自動化機能で比較する」というものが挙げられます。業務負荷の軽減と、未回収リスクの低減が期待できるため、特にBtoB用途で重要視されます。

例えば、請求書の自動発行やリマインドメール、督促の自動化まで対応できるサービスでは、バックオフィスの作業時間を大幅に削減可能です。手動運用が求められるサービスは、ヒューマンエラーのリスクや工数増加を招きやすい傾向があります。

⑤:導入可能なECカートやシステム連携で比較する

後払い決済サービスの比較ポイントの5つ目としては「導入可能なECカートやシステム連携で比較する」というものが挙げられます。スムーズな導入と運用のために、既存環境との親和性を確認することが重要です。

たとえば、ShopifyやBASE、カラーミーショップなど主要なECプラットフォームに対応しているサービスであれば、初期開発工数を大きく削減できます。一方、独自システムとの連携を前提とする場合には、APIの提供有無やサポート体制も確認が必要です。

後払い決済サービスの価格・料金相場

後払い決済サービスの料金相場としては、BtoC型では3%〜6%、BtoB型では1.5%〜4%の手数料がかかることが一般的です。

BtoC向けの後払い決済サービスでは「ユーザーがクレジットカードを使わずに簡単に購入できる仕組みを提供」するため、高い利便性が重視される代わりに手数料はやや高めに設定される傾向があります。

例えば、PaidyやNP後払いなどのサービスは、与信リスクを提供会社が負担する分、3〜6%の手数料が発生します。小規模ECでも初期費用無料で導入できるプランもあるため、スモールスタートが可能です。

BtoB向けの後払い決済サービスでは「請求書発行・債権回収までの一元管理が可能」な点が特徴です。回収代行機能が含まれることで手数料はやや安価に設定されている傾向があります。

例として、Paidやバクラク請求書などは、1.5〜3%程度の手数料で与信・請求管理まで対応しており、掛売り取引の自動化と与信リスクの軽減に貢献しています。

後払い決済サービスの最新トレンド

2025年現在、後払い決済サービスに関して注目されている最新のトレンドは以下の5つです。

- BNPL(後払い分割)市場の急拡大

- AIを活用した与信技術の高度化

- サブスクサービスとの統合

- 海外対応・越境EC向けの最適化

- ESG/サステナビリティ対応の推進 ### BNPL(後払い分割)市場の急拡大 後払い決済サービスの最新トレンドの1つ目としては「BNPL(後払い分割)市場の急拡大」というものが挙げられます。Buy Now, Pay Later(今買って後で払う)の概念がグローバルに広まり、特にZ世代を中心に支持を集めています。

たとえば、3回払い、6回払いなど手数料無料の分割払いに対応したBNPLは、ユーザーの購入単価を押し上げる効果があるため、EC事業者にとっても収益向上が期待できる決済手段です。

AIを活用した与信技術の高度化

後払い決済サービスの最新トレンドの2つ目としては「AIを活用した与信技術の高度化」というものが挙げられます。従来の信用情報だけでなく、購買履歴や行動データを基に審査を行う次世代型与信モデルが普及しています。

これにより、クレジットスコアが低い若年層や外国人ユーザーでも与信が通りやすくなり、商機の拡大につながっています。

サブスクサービスとの統合

後払い決済サービスの最新トレンドの3つ目としては「サブスクサービスとの統合」というものが挙げられます。継続課金型ビジネスモデルに後払いを組み合わせることで、安定した収益と柔軟な支払体系を両立できるようになっています。

たとえば、美容や健康食品の定期購入において「2回目以降の支払いは後払いで」といった設定が可能になり、ユーザーの継続率やLTV(Lifetime Value)向上に貢献しています。

海外対応・越境EC向けの最適化

後払い決済サービスの最新トレンドの4つ目としては「海外対応・越境EC向けの最適化」というものが挙げられます。グローバルに展開するブランドやプラットフォームが、国際的な後払い決済を導入する動きが加速しています。

欧州や東南アジアでは現地独自のBNPLサービスが普及しており、現地ユーザーに合った決済手段の提供が重要な競争力となります。日本発のEC事業者にとっても、国際市場進出時の重要なインフラとなりつつあります。

ESG/サステナビリティ対応の推進

後払い決済サービスの最新トレンドの5つ目としては「ESG/サステナビリティ対応の推進」というものが挙げられます。過剰債務や過剰与信の抑制に取り組む企業が増え、責任ある融資モデルが注目されています。

一部のBNPL事業者では、ユーザーの返済能力を超えた与信提供を避けるため、返済履歴に応じた限度額の調整や教育的UIの導入を行うなど、社会的責任を意識したサービス運用が進められています。

関連ブログ

ITreviewに参加しよう!