【2026年】青色申告ソフトのおすすめ10製品(全11製品)を徹底比較!満足度や機能での絞り込みも

-

累計出荷本数200万本以上。 お客様満足度No.1(※)ソリマチの「みんなの青色申告」は個人事業主様専用・青色申告ソフト。 初めて青色申告ソフトを使う方でも、かんたん、安心サポート充実。 ■初年度サポートサービス(バリューサポート)無料 ■製品専門スタッフによる最大15ヶ月無料の電話サポート ■AI自動仕訳で会計業務を効率化 ■利用頻度の高い機能を表示する「AIメニュー」でもっと便利に ■電子帳簿保存法やインボイス制度消費税や軽減税率など法令改正も徹底的に対応 ■無料の連携アプリで消費税の電子申告もかんたん ■公益社団法人日本文書情報マネジメント協会(JIIMA)認証ソフト 事業に取り組む方のことを「本気で!」考えた青色申告ソフトです。 ソリマチは創業70年以上の会計事務所を母体としたメーカーです。 みんなの青色申告もシリーズ25を数えており、熟成された機能・サポートを有した製品です。 (※)2025年8月株式会社プラグ調べ「業務ソフトに関する調査」

生成AI機能

検索補助AIメニュー トップのメニュー画面がAIによってカスタマイズされます。よく使う機能や、前年や前月の同時期に利用した機能が自動表示されます。生成AI機能満足度4.47

サブ生成AI機能: レポート自動作成 / その他-

4.2

機能満足度

平均:4.2

-

4.1

使いやすさ

平均:4.1

-

4.5

導入のしやすさ

平均:4.4

-

4.1

サポート品質

平均:3.9

- みんなの青色申告:10780円/

詳細を閉じる -

-

比較

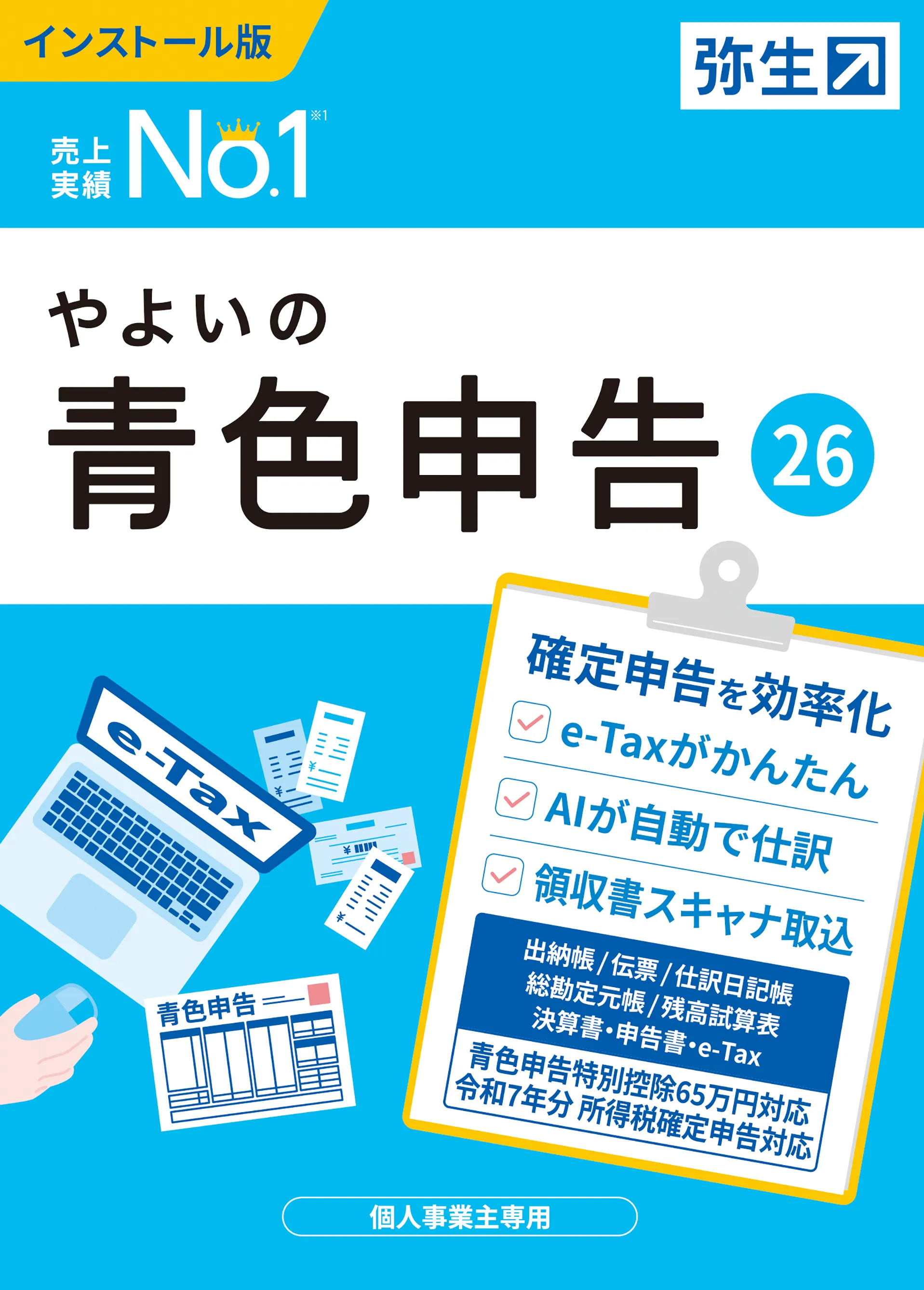

はじめてでも迷わず使える、定番の確定申告ソフトです。 音声・動画によるやさしい解説で、導入後すぐに使い始められます。 簿記に不慣れな方でも、画面の案内に沿ってかんたんに入力できるため安心です。 さらに、クラウドサービスと連携することで、日々の取引に応じた自動仕訳にも対応しています。 【製品Webサイト】 https://www.yayoi-kk.co.jp/shinkoku/aoiroshinkoku/yayoiaoiro/" target="_blank">https://www.yayoi-kk.co.jp/shinkoku/aoiroshinkoku/yayoiaoiro/ 【今ならお得に購入いただけます】 初年度優待価格として、「あんしん保守サポート」を1年間無料、または特別価格で利用できます。 ※ 初年度優待価格には適用条件があります。 【全国の税理士・会計事務所に推奨されています】 弥生は、全国の会計事務所とパートナーシップ(弥生PAP会員)を結んでいます。 お客さまが顧問契約されている会計事務所が弥生PAP会員の場合、 さらにお得な価格で弥生製品を導入できる可能性があります。 詳しくは、担当の会計事務所までお問い合わせください。 【はじめてでも安心な操作性】 初期設定は、音声・動画によるガイダンスに沿って進めるだけで完了します。 また、勘定科目やキーワード検索に対応しているため、 簿記に不安がある方でも仕訳を迷わず入力できます。 【クラウド連携による業務効率化】 銀行明細やクレジットカードなどの取引データを自動で取り込み、 取引内容に応じて仕訳を自動入力します。 手入力の手間や入力ミスを減らし、日々の会計業務を効率化できます。 入力したデータは、お客さま専用のクラウド領域にバックアップされるため、 万が一パソコンにトラブルが発生した場合でも、最新のデータをダウンロードして利用できます。 ※クラウドサービスのご利用には「あんしん保守サポート」へのご加入が必要です。 【万全のサポート体制】 「あんしん保守サポート」では、電話やメールによる操作相談に加え、 法令改正時の対応プログラム提供や、 万が一のデータトラブルに備えた復旧サービスを用意しています。 はじめての方でも、安心して業務に取り組めるサポート体制です。

詳細を開く -

比較

マネーフォワード クラウド確定申告とは、マネーフォワード社が提供するクラウド会計ソフト。経理や人事労務などのバックオフィスに関するデータをクラウドで連携し、経営の可視化を実現します。明細データの取得や必要書類の作成などといった煩わしい作業を自動化できるため、作業の効率が大幅に向上するでしょう。他社の会計ソフトからの移行も簡単・スムーズに完了。メールアドレスで会員登録するだけでインストール不要な点もメリットです。ユーザー情報は暗号化して厳重に管理しており、取引暗証番号も不要なので、セキュリティ対策も万全です。

詳細を開く -

比較

やよいの青色申告 オンラインはシェアNo.1(※1)のクラウド申告ソフトです。 インストール不要で、WindowsでもMacでも使える「やよいの青色申告 オンライン」は初心者の方でもかんたんに使えるので、簿記の知識がない方にもぴったり。 また、業界最大規模のカスタマーセンターがサポートする充実のサポート・サービスはお客さま満足度調査で全体の94%(※2)にご満足いただくことができました。 もちろん、会計業務のプロである税理士、会計事務所の方々からも推薦の声をいただいており、スモールビジネスを応援している全国の税理士・会計事務所とパートナーシップ(弥生PAP)を結んでいます。その数、12,000会員を突破しています。 インボイス制度・改正電子帳簿保存法にも対応! 【こんな方におすすすめです】 ●初めて青色申告をする方 ●まずは申告を済ませたい方 ●簿記のことはよく分からない方 ●Macをお使いの方 【“かんたん、やさしい”4つの特長】 ●入力を自動化して、会計業務を効率化 ●知識がなくても青色申告ができる ●日々の取引入力も、確定申告もこれ1つでOK ●シンプルで使いやすい画面 【充実のサポートで“あんしん”】 ●電話サポート ●メールサポート ●チャットサポート ●WebFAQ ●製品設定/操作相談 ●仕訳/経理/消費税改正業務相談 (※1)「クラウド会計ソフトの利用状況調査」MM総研調べ 2024年3月 (※2)2023年7月自社調べ

詳細を開く -

比較

ジョブカンDesktop 青色申告とは、株式会社ジョブカン会計が提供している青色申告ソフト製品。ITreviewでのユーザー満足度評価は3.5となっており、レビューの投稿数は1件となっています。

詳細を開く -

比較

個人事業主向け!クラウド会計ソフト ツカエル青色申告オンラインなら帳簿付けから確定申告まで、これ1つですべて解決! シリーズ累計導入23万人以上!※1 ご利用満足度90%超!※2 ・初めてでも使いやすい直感的に入力できるデザイン ・時間がなくても安心面倒な入力作業を自動化 ・案内に沿って質問に答えるだけで確定申告書ができる ※1 ジョブカン会計社シリーズ累計(2023年1月現在) ※2 自社調べ(2023年1月現在)

詳細を開く -

比較

かんたん!青色申告とは、株式会社ミロク情報サービスが提供している青色申告ソフト製品。ITreviewでのユーザー満足度評価は1.5となっており、レビューの投稿数は1件となっています。

詳細を開く -

比較

円簿青色申告とは、株式会社円簿インターネットサービスが提供している青色申告ソフト製品。レビュー件数は0件のため、現在レビューを募集中です。

詳細を開く -

比較

かるがるできる青色申告とは、株式会社ビーエスエルシステム研究所が提供している青色申告ソフト製品。レビュー件数は0件のため、現在レビューを募集中です。

詳細を開く -

比較

- 1

- 2

青色申告ソフトの基礎知識

- 青色申告ソフトの人気おすすめ製品比較表

- 青色申告ソフトのよくある質問

- 初心者におすすめの青色申告ソフトはどれですか?

- コストパフォーマンスが高いと評価される青色申告ソフトのランキングを教えてください。

- 最新の青色申告ソフトのランキングで上位に入っているツールはどれですか?

- 操作性とサポート体制の両方に優れた青色申告ソフトはどれですか?

- セキュリティと機能性を両立している青色申告ソフトはどれですか?

- 青色申告と白色申告の違い

- 青色申告ソフトと手書き・Excel運用との違い

- 青色申告ソフトのメリット

- 最大65万円の特別控除が狙える

- 帳簿づけや申告書類作成の効率化

- 法改正への対応が自動で反映される

- 税理士やチームとの連携もスムーズ

- 青色申告ソフトのデメリット・注意点

- 入力ミスや内容の確認不足に注意

- 法改正への対応状況はソフトごとに異なる

- 無料プランには機能制限があることも

- 会計処理は「完全自動」ではない

- ユーザー別おすすめの青色申告ソフト

- フリーランス・個人事業主

- 小規模法人や合同会社

- 税理士との連携ニーズがある事業者

- 青色申告初心者

- 青色申告ソフトの機能一覧

- 取引入力と電子データの自動取込

- 確定申告書類などの自動作成

- バックアップとデータ共有

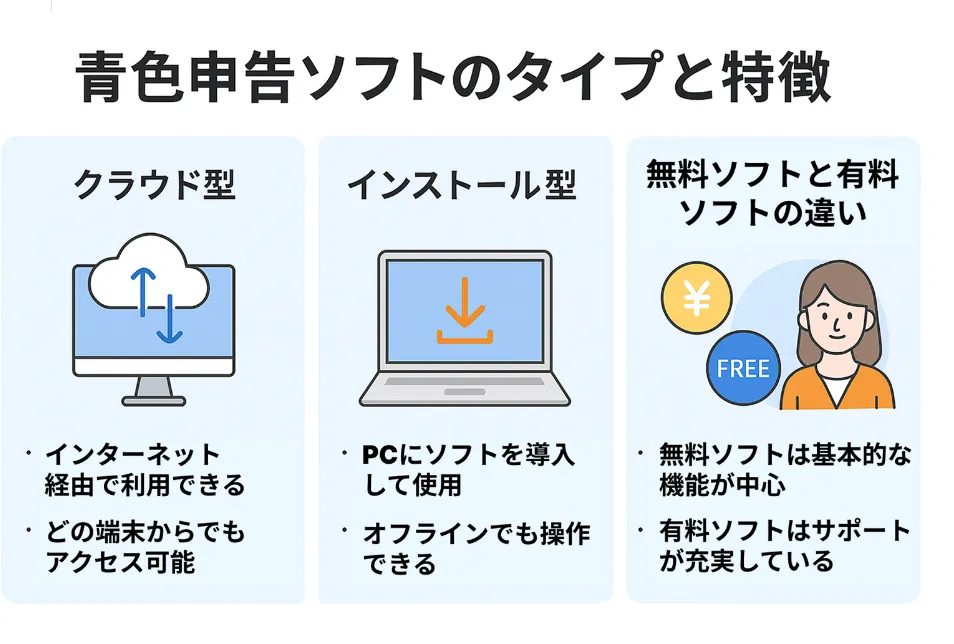

- 青色申告ソフトのタイプと特徴

- クラウド型

- インストール型

- 無料ソフトと有料ソフトの違い

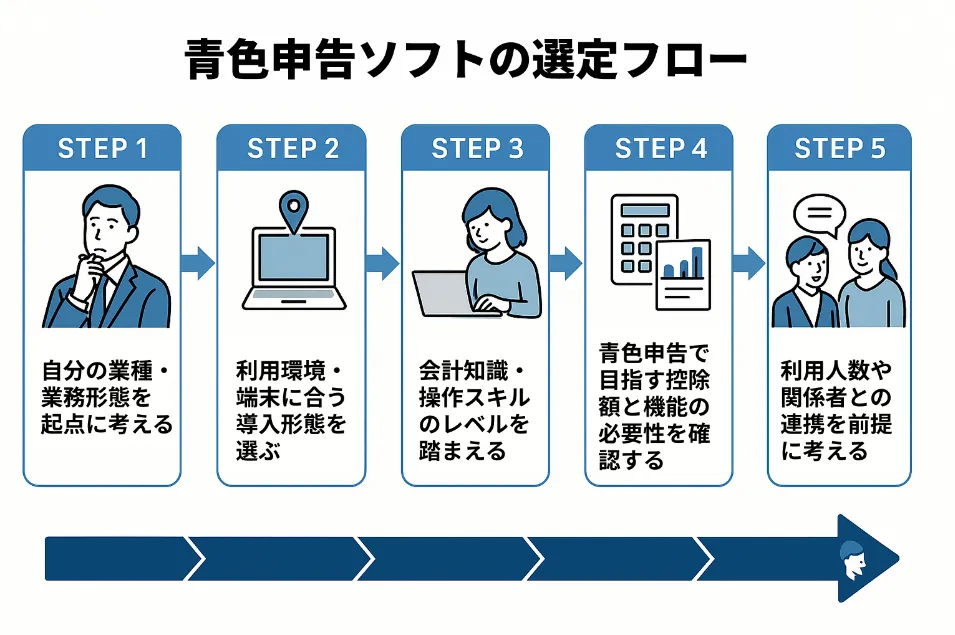

- 青色申告ソフトの選び方

- ➀:自分の業種・業務形態を起点に考える

- ➁:利用環境・端末に合う導入形態を選ぶ

- ➂:会計知識・操作スキルのレベルを踏まえる

- ④:青色申告で目指す控除額と機能の必要性を明確にする

- ➄:利用人数や関係者との連携を前提に考える

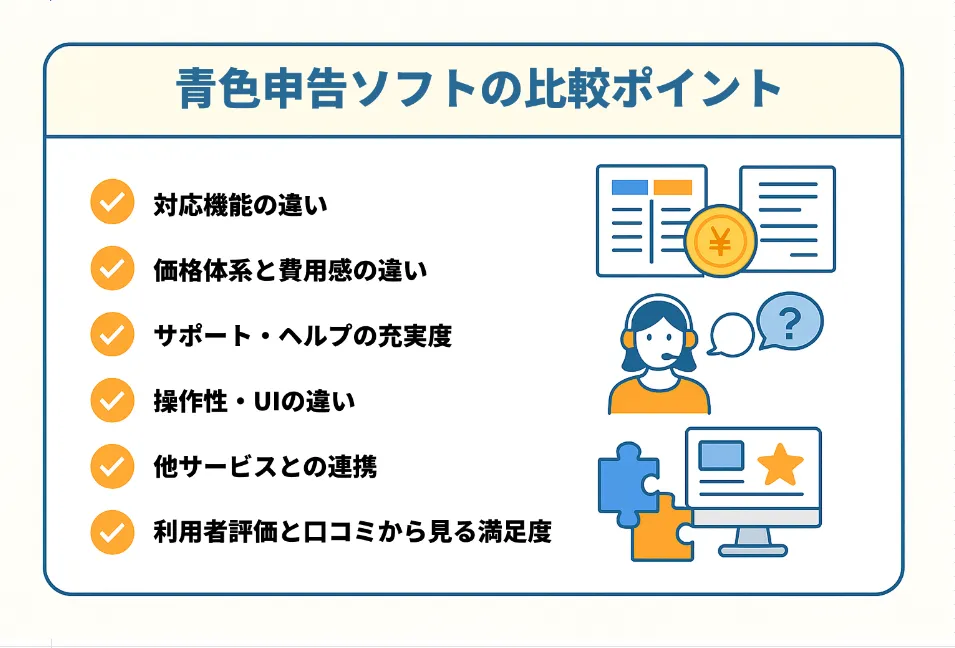

- 青色申告ソフトの比較ポイント

- 対応機能の違い

- 価格体系と費用感の違い

- サポート・ヘルプの充実度

- 操作性・UIの違い

- 他サービスとの連携

- 利用者評価・口コミから見る満足度

- 青色申告ソフトの導入事例・活用イメージ

- 個人事業主の運用イメージ

- 小規模法人の帳簿管理の自動化例

- 税理士と併用しているケース

青色申告ソフトの人気おすすめ製品比較表

| 製品名 | ||||

|---|---|---|---|---|

|

|

|

|

|

| 満足度 | ||||

| レビュー数 |

32件

|

89件

|

121件

|

31件

|

| 従業員規模 |

大企業・中小企業のレビューが多い

|

中堅企業・中小企業のレビューが多い

|

すべての規模のレビューあり

|

中堅企業・中小企業のレビューが多い

|

| 製品の特徴 |

情報が登録されていません

|

はじめてでも迷わず使える、定番の確定申告ソフトです。 音声・動画によるやさしい解説で、導入後すぐに使い始められます。 簿記に不慣れな方でも、画面の案内に沿ってかんたんに入力できるた...

|

累計出荷本数200万本以上。 お客様満足度No.1(※)ソリマチの「みんなの青色申告」は個人事業主様専用・青色申告ソフト。 初めて青色申告ソフトを使う方でも、かんたん、安心サポート...

|

やよいの青色申告 オンラインはシェアNo.1(※1)のクラウド申告ソフトです。 インストール不要で、WindowsでもMacでも使える「やよいの青色申告 オンライン」は初心者の方で...

|

| 価格 |

1,280円〜

|

14,000円〜

|

10,780円〜

|

0円〜

|

| 機能 |

|

|

|

|

| お試し |

-

|

-

|

-

|

-

|

※2026年2月9日時点におけるGrid評価が高い順で表示しています。同評価の場合は、満足度の高い順、レビュー数の多い順で表示しております。

各製品の機能の有無や操作性、サポート品質や料金プランなど、さらに詳しい比較表は「製品比較ページ」から確認することができます。

青色申告ソフトのよくある質問

青色申告ソフトとは、個人事業に関連する帳簿の記録、青色申告書(白色申告書にも対応した製品も多い)、および確定申告書などの作成を自動化するツールです。これは個人事業主やフリーランサー向けのソフトウェアであり、総勘定元帳、決算報告書(貸借対照表、損益計算書、キャッシュフロー計算書など)、勘定科目明細書、法人税申告書など、法人向けの申告書作成には適していません。法人の経理業務自動化には専用の会計ソフトウェアが必要ですが、一方で個人事業主も会計ソフトウェアを利用することができます。

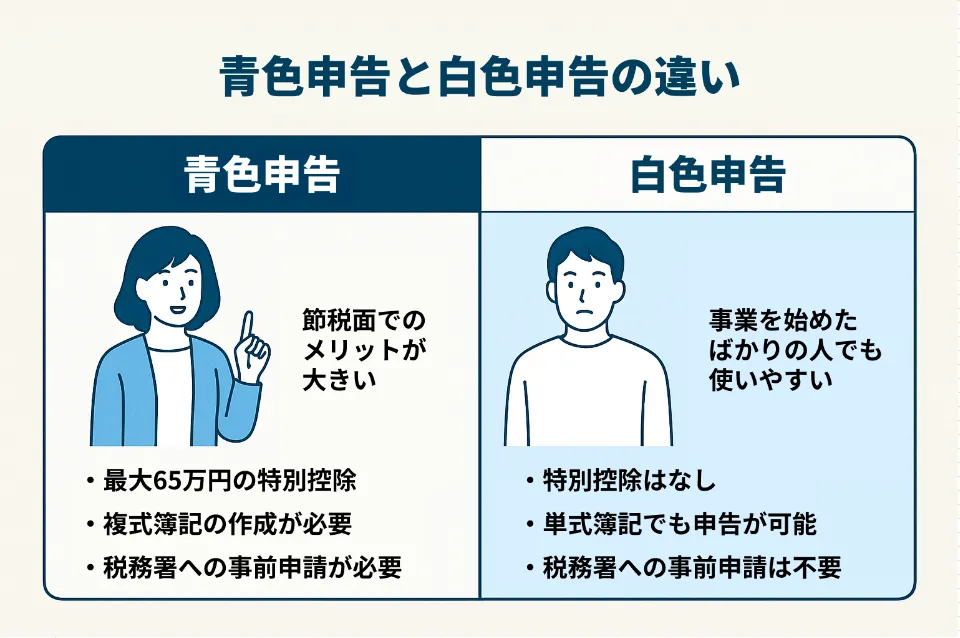

青色申告と白色申告の違い

青色申告と白色申告は、個人事業主が選べる申告制度で、申請方法や税制上のメリットに違いがあります。

白色申告は帳簿の記録が比較的簡単で、事業を始めたばかりの人にも使いやすい点が魅力です。それに対して青色申告は、複式簿記と決算書の提出が求められる反面、最大65万円の控除や赤字の繰越、家族への給与計上など、節税面での利点が多く用意されています。

ただし、青色申告には税務署への事前申請が必要で、申請期限を過ぎると利用できないため注意が必要です。将来的に収入の増加や経費の計上を考えているなら、青色申告を前向きに検討してみる価値はあります。

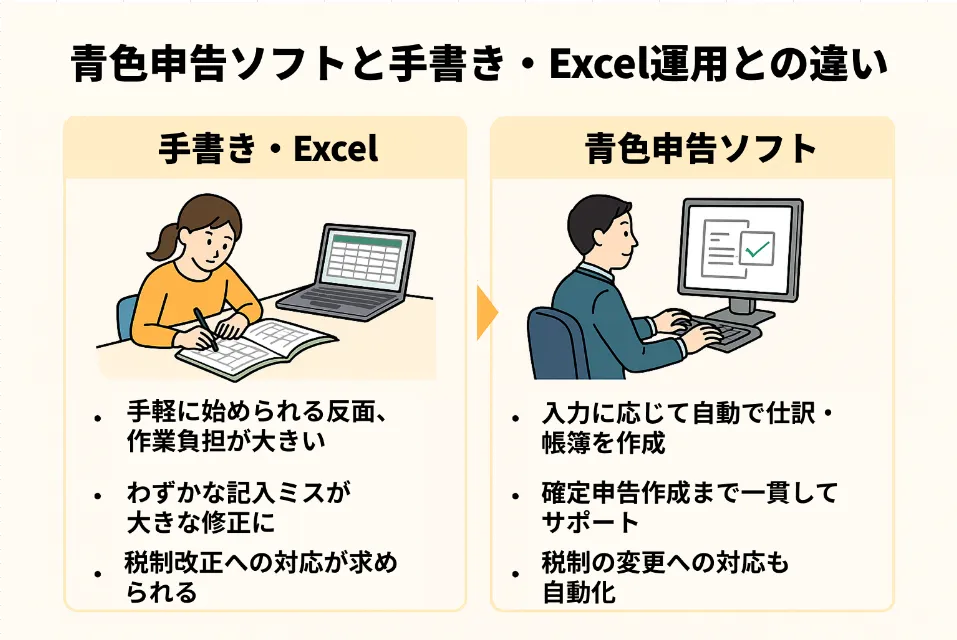

青色申告ソフトと手書き・Excel運用との違い

青色申告の方法には、手書きやExcelを活用して自ら帳簿を作成する方法と、専用の青色申告ソフトを導入する方法があります。

手書きやExcelは手軽に始められる反面、取引の仕訳や集計、帳簿の整備まで、すべて自分で行う必要があり、作業の負担が大きくなりがちです。わずかな記入ミスが大きな修正につながることもあり、税制改正があった場合にはその対応も求められます。

一方で、青色申告ソフトを導入すれば、取引内容の入力に応じて自動で仕訳や帳簿作成が行われます。確定申告書の作成まで一貫してサポートされるため、業務全体の効率化が図れます。また、税制の変更にも自動で対応できるため、正確性と効率の両面で安心して申告作業を進められる点も魅力です。

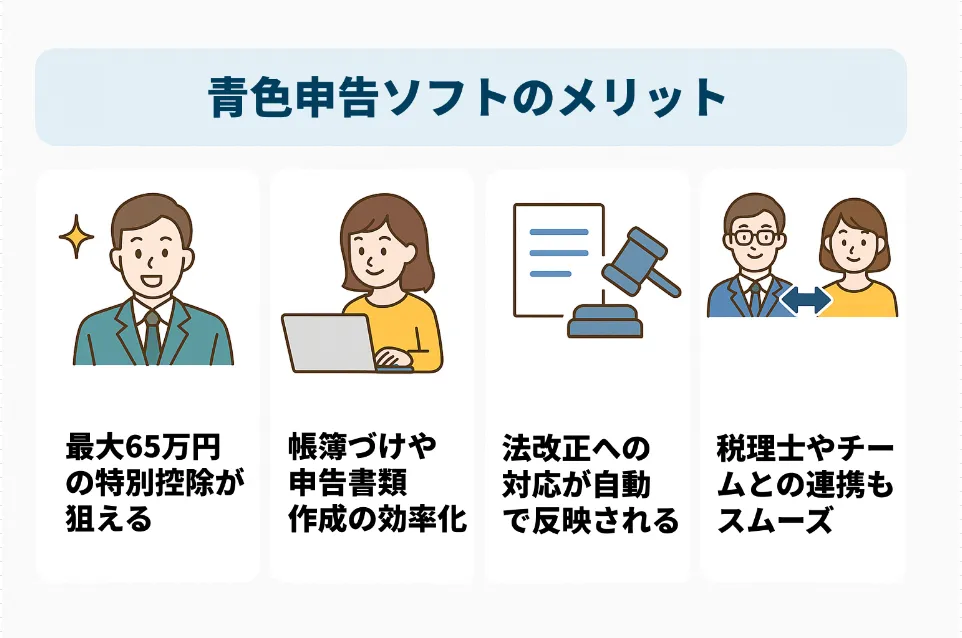

青色申告ソフトのメリット

青色申告ソフトを導入する最大の理由は、正確で効率的な申告作業を実現しつつ、節税のメリットを最大化できる点にあります。

ここでは、具体的にどのようなメリットが得られるのかを、4つの視点から解説します。

最大65万円の特別控除が狙える

青色申告における最大の魅力のひとつは、最大65万円の所得控除を受けられる点です。

ただし、この特別控除を受けるためには、「複式簿記による帳簿作成」と「e-Tax(電子申告)による提出」が必要ですが、青色申告ソフトを使えばこれらの条件をスムーズにクリアできます。

多くのソフトが複式簿記や電子申告に対応しているため、特別控除の要件を自然に満たすことが可能です。

帳簿づけや申告書類作成の効率化

手書きやExcelを用いた帳簿管理は、入力ミスや集計ミスのリスクを伴ううえ、作業工数も大きな負担となりがちです。

青色申告ソフトを活用すれば、銀行口座やクレジットカードとの連携による取引の自動仕訳や、帳簿・申告書類の自動作成などにより、日常業務を大幅に効率化できます。

また、確定申告書類の作成やe-Taxとの連携もワンクリックで行えるため、作業時間の短縮とヒューマンエラー防止にも効果的です。

法改正への対応が自動で反映される

税制は毎年何らかの改正が行われており、近年では電子帳簿保存法やインボイス制度といった重要な制度改正も実施されています。

青色申告ソフトは、これらの法改正にあわせたアップデートが随時行われるため、ユーザー自身で改正内容を逐一把握・対応する必要がありません。

常に最新の法令に準拠した帳簿管理や申告書作成が可能となり、継続的な運用面でも大きな安心材料となります。

税理士やチームとの連携もスムーズ

近年は、クラウド型の青色申告ソフトも広く普及しており、税理士や社内チームとの連携機能も充実しています。

これにより、税理士とデータを共有したり、仕訳データをオンラインで確認してもらったりといった連携がとても簡単になりました。コミュニケーションの手間を減らし、チェック体制を強化できるのは、大きなメリットです。

また、小規模法人やチームで経理を担当している場合でも、複数端末から同時にアクセスできるため、効率的な業務分担が期待できます。

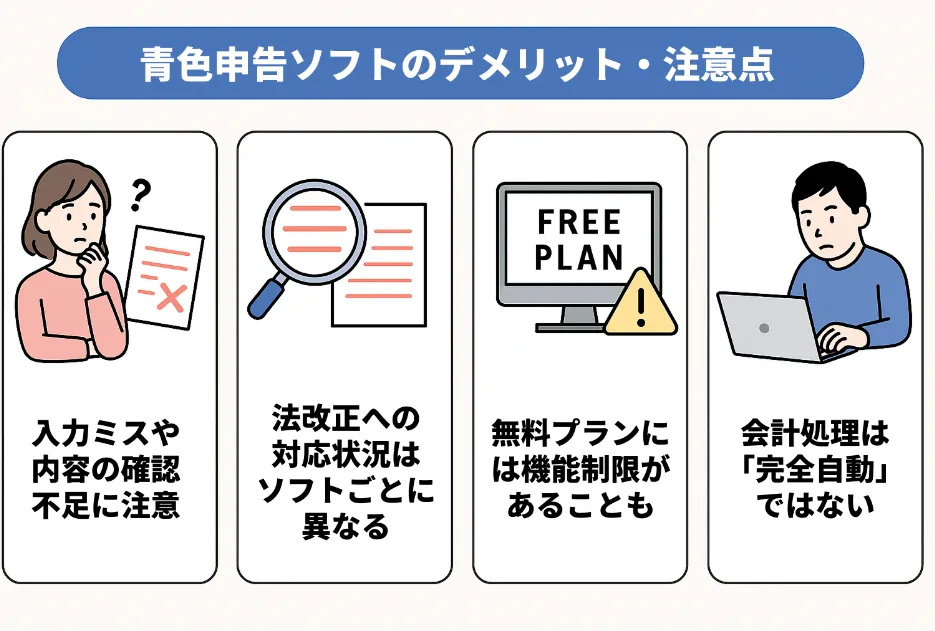

青色申告ソフトのデメリット・注意点

青色申告ソフトは、帳簿作成や確定申告業務を大幅に効率化できる便利なツールです。しかし、導入すればすべてが自動的に完璧に進むわけではありません。

ここでは、導入前に理解しておくべき注意点や、運用時に気をつけるべきポイントをまとめました。

入力ミスや内容の確認不足に注意

青色申告ソフトは、取引内容を入力すれば自動的に帳簿や申告書類を作成してくれます。一方で、入力時の誤りはそのまま帳簿や申告書に反映されるため、細心の注意が必要です。

具体的な例としては、勘定科目の選択ミス、収支金額の誤入力、青色申告特別控除(10万円・55万円・65万円)の選択間違いなどが挙げられます。

また、最大65万円控除を受けるためには、電子申告(e-Tax)による提出が必須であるため、提出方法の確認も怠らないよう注意が必要です。

法改正への対応状況はソフトごとに異なる

青色申告ソフトの多くは、税制改正に応じたアップデートをすることを前提としています。しかし、製品ごとに対応スピードや対応範囲に違いが生じる点に留意が必要です。

例えば、インボイス発行機能が遅れて実装されたり、電子帳簿保存要件に一部しか対応していないケースも見受けられます。

導入前には、最新の法改正に確実に対応しているか、対応予定が明示されているかを必ず確認しておきましょう。

無料プランには機能制限があることも

一部の青色申告ソフトは、無料プランを提供しています。初期コストを抑えたい事業者にとって魅力的な選択肢ではありますが、無料プランには以下のような制限が設けられていることが一般的です。

- 複式簿記対応がない、もしくは制限されている

- e-Tax連携機能が利用できない

- 帳票の出力が制限されている、もしくは別料金で提供される

特に、65万円控除を狙う場合には無料プランでは機能が不足する可能性があるため、早い段階で有料プランを検討する前提で導入計画を立てることを推奨します。

会計処理は「完全自動」ではない

青色申告ソフトは多くの業務を効率化してくれますが、すべての会計判断や記述を自動で行うわけではありません。

例えば、売上や経費に大きな変動があった際の理由説明、摘要欄への補足入力、特殊な取引に対する勘定科目選定などは、ユーザー自身が判断・入力する必要があります。

ソフトはあくまで業務支援ツールであり、最終的な正確性の確保と申告責任は利用者側にあることを、導入前にしっかり認識しておくことが重要です。

ユーザー別おすすめの青色申告ソフト

青色申告ソフトは、個人事業主から小規模法人まで、さまざまな立場の事業者に利用されています。

ここでは、主な対象ユーザー層ごとに、特に留意すべきポイントを整理します。

フリーランス・個人事業主

比較的規模の小さい事業を個人で運営している方にとっては、青色申告ソフトの「手軽さ」「コストパフォーマンス」「スマートな申告対応」が大きなメリットとなります。

次のようなニーズがある場合には、クラウド型・シンプル操作を重視したソフトが適しています。

- スマートフォンから取引入力を完結させたい

- 会計・簿記の知識に自信がないため、ガイド機能を重視したい

- なるべく早く、65万円控除に対応した帳簿運用を実現したい

想定利用ソフト例:やよいの青色申告 オンライン、マネーフォワード クラウド確定申告

小規模法人や合同会社

従業員数が少なく、経理業務を専任で担当する人材が限られている企業では、青色申告ソフトの「業務分担支援」「自動化機能」が重要な選定基準となります。

次のようなニーズに対応できるソフトが推奨されます。

- 複式簿記による正確な帳簿管理が求められる

- 代表者・経理担当者間でデータ共有をスムーズに行いたい

- 月次決算やキャッシュフロー管理まで一元化したい

想定利用ソフト例:ジョブカン青色申告、やよいの青色申告

税理士との連携ニーズがある事業者

税務申告を税理士に依頼している場合でも、日々の取引入力や証憑管理は社内で行うケースが一般的です。

このような事業者にとっては、「税理士とのデータ共有・修正指示への対応のしやすさ」が、ソフト選定時の重要な判断基準となります。

具体的には、

- 税理士専用アカウントの発行機能がある

- コメント・レビュー機能が搭載されている

- 共有後の修正履歴を追える

といった機能が求められます。

想定利用ソフト例:マネーフォワード クラウド確定申告、やよいの青色申告 オンライン

青色申告初心者

これまで白色申告を行っていた方や、初めて事業所得の申告に臨む方にとっては、「わかりやすい操作性」「手厚いサポート」「ガイド付き帳簿作成機能」が不可欠です。

青色申告初心者向けには、次のような特徴を持つソフトが適しています。

- 入力のたびにヘルプや解説が表示される

- ステップ式で申告書作成を進められる

- 初年度無料または低価格で利用できる

想定利用ソフト例:みんなの青色申告、やよいの青色申告 オンライン

青色申告ソフトの機能一覧

取引入力と電子データの自動取込

| 機能 |

解説 |

|---|---|

| 業種別テンプレート | ソフトに登録されている業種を選択することで、その業種に必要な勘定科目が自動設定される。 |

| 複式簿記帳簿を自動作成できる取引入力 | 日付や金額などを入力することで、青色申告に必要となる複式簿記帳簿(現金出納、預金出納、買掛金/売掛金台帳、経費帳など)を自動作成できる。 |

| 帳簿入力 | ユーザー自身が仕訳を行いながら、現金/預金出納帳や売掛/買掛帳、経費帳などに入力する。複式簿記や会計の知識があるユーザー向けの入力機能だ。入力支援機能を備えた製品も多い。 |

| 自動取込 | 銀行明細やクレジットカード、電子マネーなどの取引データ(電子明細)を自動取得する。 |

| 自動仕訳 | 取引明細から推測し勘定科目を自動提案するなどして、取引データを自動仕訳する。また、領収書などのスキャンデータの自動仕訳に対応する |

| スマートフォンでの取引入力 | スマートフォンから取引を入力できる機能。外出先や移動中でも帳簿づけが行える。スマホアプリで撮影したデータを取り込んで自動仕訳を行う製品もある |

確定申告書類などの自動作成

| 機能 |

解説 |

|---|---|

| 青色申告決算書の作成 | 青色申告に必要な青色申告決算書(4ページの用紙で構成された損益計算書/貸借対照表)を作成する |

| 収支内訳書の作成 | 白色申告に必要な収支内訳書(2ページの用紙で構成された売上や経費/所得金額/仕入れ先などの内訳)を作成する |

| 確定申告書Bの作成 | 青色申告と白色申告で必要な確定申告書B(申告書B)を作成する |

| e-Tax申告データの作成 | 国税電子申告/納税システム(e-Tax)に取り込むための申告データを作成する |

| 消費税申告書の作成 | 税区分や科目別税区分などから消費税額を自動集計した消費税集計表から取り込んだ金額(申告基礎データ)を基に、消費税申告書や付表を作成する |

| 減価償却費の計算 | 設備や備品を購入した場合の減価償却費を自動計算する |

| 各種レポートの自動作成 | 取引/残高(試算表や推移表)、損益、貸借などのデータについて月次や対前年、期間指定、科目別などにより集計して対比できる機能。売上やキャッシュフローなどの作成に対応した製品もあり、経営分析などにも役立つ |

バックアップとデータ共有

| 機能 |

解説 |

|---|---|

| データバックアップ | クライアントPC側にあるデータを、オンラインストレージに自動でバックアップする |

| データ共有 | アクセス権限を設定することで、オンラインストレージ上にバックアップした取引データを共有できる |

青色申告ソフトのタイプと特徴

青色申告ソフトにはさまざまなタイプがあり、提供形態・機能範囲・料金体系などの違いによって、使い勝手や向いているユーザーが大きく変わります。

ここでは、代表的なタイプ別の特徴を整理し、それぞれのメリット・注意点を分かりやすく解説します。

クラウド型

クラウド型とは、インターネット経由で青色申告ソフトを利用する方式を指します。ブラウザや専用アプリを使って、パソコン・スマートフォン・タブレットなど複数デバイスからアクセスできるのが特徴です。

主なメリットは次の通りです。

- 常に最新バージョンが適用され、法改正にも迅速に対応できる

- データはクラウドに保存されるため、端末故障時も安心

- 税理士やチームメンバーとのデータ共有が容易

例えば、出張先からスマホで帳簿の確認ができるため、時間や場所に縛られない運用が可能になります。 一方で、「インターネット接続が前提条件」となるため、オフライン環境での作業が多い場合は注意が必要です。

インストール型

インストール型は、ユーザー自身のパソコンにソフトを導入して利用する方式です。オフラインでも作業できるため、セキュリティや通信環境を重視する事業者に適しています。

主なメリットは次の通りです。

- インターネット接続なしでも帳簿作成・申告が可能

- データが自社内に留まるため、情報漏洩リスクが低減

- パソコンのスペックに依存するため、動作が安定しやすい

例えば、「社内ネットワークにしか接続しない端末で帳簿管理したい」といったニーズに適しています。 ただし、税制改正への対応アップデートは手動対応となるケースがあり、定期的なメンテナンス作業を怠らない意識が求められます。

無料ソフトと有料ソフトの違い

青色申告ソフトには、初期費用不要の無料版と、機能やサポートが充実した有料版が存在します。どちらを選ぶかは、業務規模や求める機能レベルによって変わってきます。

| 比較項目 | 無料ソフト | 有料ソフト |

|---|---|---|

| コスト | 無料 | 年額/月額が発生 |

| 対応機能 | 限定的(簡易記帳中心) | 複式簿記・e-Tax・帳票出力などフル対応 |

| サポート | 原則なし/限定的 | チャット・電話サポート充実 |

| 65万円控除対応 | 非対応または限定対応 | 基本対応 |

無料版は、例えば「副業収入が少額で、簡単な記帳だけ行いたい」場合には有効です。一方、本格的に青色申告特別控除(65万円)を受けたい、電子申告を行いたいといった場合には、有料版を前提とした導入計画が不可欠となります。

青色申告ソフトの選び方

青色申告ソフトは製品数も多く、表面的な機能だけでは違いが分かりにくいこともあります。

導入後に後悔しないためには、あらかじめ「自社・自身に本当に合った条件」を整理したうえで選定を進めることが重要です。

ここでは、ソフト選びの基準となる5つの視点をご紹介します。

➀:自分の業種・業務形態を起点に考える

まず押さえるべきは、自社または自身のビジネスの「業種」「業務形態」です。

例えば、個人事業主やフリーランスであれば、シンプルな入力操作とスマホ対応を重視すべきでしょう。一方、小規模法人や合同会社では、複式簿記対応や複数人による同時作業機能が必要になる場合もあります。

「誰が、どのような目的で帳簿を管理するのか」この前提を明確にすることで、不要な機能に惑わされず、最適な製品に絞り込めます。

➁:利用環境・端末に合う導入形態を選ぶ

続いて重要なのが、利用環境やデバイスとの相性です。

オフィス内のPCのみで作業を完結させるのであれば、インストール型でも十分対応可能です。しかし、外出先からスマートフォンで入力したり、在宅ワークを併用したりする場合は、クラウド型の柔軟性が大きな強みになります。

「いつ、どこで、誰が操作するのか」この使用シーンを想定して選定すると、運用開始後のミスマッチを防げます。

➂:会計知識・操作スキルのレベルを踏まえる

青色申告ソフトは、使いこなしてこそ本来のパフォーマンスを発揮します。

簿記の知識に自信がない場合は、入力時にガイド機能やヘルプが充実しているソフトを選ぶべきでしょう。逆に、会計知識がある方や税理士チェック前提の運用であれば、細かな設定やカスタマイズ性が高い製品でも問題ありません。

例えば、「借方・貸方」の用語に抵抗がないかどうか。このあたりもひとつの判断基準になります。

④:青色申告で目指す控除額と機能の必要性を明確にする

最大65万円の青色申告特別控除を適用したい場合、複式簿記での記帳とe-Taxによる電子申告が要件となります。

したがって、ソフト選定時には、

- 複式簿記への対応状況

- e-Tax連携機能の有無

- 帳簿から確定申告書への自動転記機能

などを必ず確認する必要があります。

「単に記帳できる」だけでなく、「控除要件を満たす申告まで完了できるか」を見極めることが重要です。

➄:利用人数や関係者との連携を前提に考える

最後に見落としがちなポイントが、利用人数や外部連携の可否です。

例えば、経理担当と代表者で共同作業を行う場合、あるいは税理士とリアルタイムで帳簿データを共有する場合には、

- 同時アクセス機能

- ユーザー権限管理

- データ共有オプション

といった機能の有無が大きな選定基準になります。

将来的な業務拡大も視野に入れて、単独利用だけでなく「チーム運用」「外部連携」まで見据えた選択をしておくと、導入効果を最大化できます。

青色申告ソフトの比較ポイント

自社や自身に合った青色申告ソフトをある程度絞り込んだら、次は「具体的に何が違うのか」を比較検討していきます。

ここでは、複数製品を見比べる際に押さえておきたい代表的な比較ポイントを整理します。

対応機能の違い

まず確認すべきは、対応している機能の範囲です。

単純な仕訳帳作成に留まる製品もあれば、確定申告書の作成、e-Tax連携、電子帳簿保存法対応など、より高度な要件に対応している製品もあります。

「どこまで自動化できるか」「どこまで法令対応できるか」この視点で機能一覧をチェックすることが重要です。

価格体系と費用感の違い

次に意識したいのがコスト面です。

青色申告ソフトには、無料プラン、月額サブスクリプション型、年額一括契約型など、さまざまな価格体系が存在します。また、初期費用は安くても、オプション機能が別料金設定になっているケースもあります。

単純な「月額〇円」という数字だけではなく、

- 必要な機能を利用した場合の総コスト

- 長期利用時の割引制度の有無

など、実質負担額ベースで比較する視点を持つことが重要です。

サポート・ヘルプの充実度

青色申告ソフトを使いこなすうえで、サポート体制の質は無視できないポイントです。特に、初めてソフトを導入する場合や、確定申告期に急ぎの相談が発生する可能性を考えると、

- チャットサポートの有無

- 電話相談窓口の対応時間

- FAQサイトやマニュアルの充実度

などを事前に確認しておくべきです。いざというときに「問い合わせ先がない」という事態は、業務リスクにもつながりかねません。

操作性・UIの違い

どれだけ高機能であっても、使いづらいソフトでは定着しません。操作画面(UI)が直感的か、帳簿入力や申告書作成までの導線がスムーズかどうかも、比較時に必ずチェックしましょう。

- 取引登録画面がシンプルか

- エラー時にヘルプが自動表示されるか

- 初心者向けナビゲーションがあるか

こうした細かな使い勝手の違いが、日々の業務効率に大きく影響します。

他サービスとの連携

事業運営が拡大していく中では、青色申告ソフト単体だけで完結しない場面も出てきます。

例えば、

- 銀行口座やクレジットカードの明細データ取り込み

- クラウドストレージへのバックアップ自動保存

- 請求書管理ツールや経費精算システムとの連携

など、外部サービスとの連携力は、将来的な業務効率化に直結します。特に、すでに利用中のツールとの親和性が高い製品を選んでおくと、移行後の負担を最小限に抑えられます。

利用者評価・口コミから見る満足度

最後に参考にしたいのが、実際のユーザーによる評価・口コミです。公式サイトのスペック比較だけでは分からない、

- 実際の操作感

- サポート対応の質

- アップデート頻度

- トラブル時の対応スピード

といった実務レベルでの情報は、比較レビューサイト(例:ITreview)で収集するのが有効です。

「総合評価だけを見るのではなく、自分に近い利用シーンでのレビューを重視する」この視点を持つと、より現実的な比較検討が可能になります。

青色申告ソフトの導入事例・活用イメージ

青色申告ソフトの導入効果は、事業規模や運用体制によって大きく異なります。ここでは、代表的な3つのユースケースをもとに、実際の活用イメージを整理します。

個人事業主の運用イメージ

個人事業主・フリーランスとして独立したばかりの方にとって、青色申告ソフトは「手間を減らしながら、65万円控除を目指せる」強力な支援ツールとなります。

具体的には、

- 日々の売上・経費をスマホからその場で入力

- 銀行口座・クレジットカードと連携し、仕訳作業を自動化

- 申告時期には、帳簿から確定申告書まで自動作成・e-Tax提出

といった運用が可能です。

特に、外出が多いフリーランス業態(ライター、デザイナー、カメラマン等)においては、

「いつでもどこでも帳簿管理できる」クラウド型ソフトの利便性が高く評価されています。

小規模法人の帳簿管理の自動化例

従業員数10名以下の小規模法人においては、経理専任者を置くのが難しい場合も少なくありません。そのため、青色申告ソフトの自動化機能を活用し、「正確性と省力化」の両立を図る事例が増えています。

例えば、

- 売上データを営業担当者が入力

- 経費精算データをクラウドで一元管理

- 月末に代表者が仕訳確認・決算処理を実施

といった役割分担により、経理負担の軽減と業務効率向上が実現します。

また、年度決算だけでなく、月次レポートの自動生成機能を活用し、資金繰り管理や予実管理にも役立てている法人も見受けられます。

税理士と併用しているケース

税務申告や節税対策を税理士に依頼している事業者にとっても、青色申告ソフトの導入メリットは大きなものとなります。

具体的には、

- 日常の取引記録・領収書管理は自社で対応

- 月次で帳簿データを税理士とクラウド共有

- 決算時に、税理士がデータを確認・調整・申告作業を代行

という形で、社内と税理士の役割分担が明確化し、申告ミス防止や業務負担削減に繋がっています。

また、共有機能により、修正点や確認事項をリアルタイムでやり取りできるため、従来の紙ベースのやり取りに比べて、やり直しや手戻りリスクを大幅に減らせます。

関連ブログ

ITreviewに参加しよう!